티스토리 뷰

정부에 납부하는 세금 중에는 소득세, 법인세, 부가가치세 등과 같이 대부분 납세자가 정부에 신고하는 때에 그 납세의무가 확정되는 것이 있지만, 상속세나 증여세 및 종합부동산세는 과세당국이 과세표준과 세액을 결정할 때 납부의무가 확정됩니다. 이외에 인지세처럼 성립하는 때에 특별한 절차 없이 그 세액이 확정되는 경우도 있습니다. 즉, 상속세나 증여세는 납세자가 신고를 하더라도 납세의무가 확정되지 않고 정부가 결정해야 확정됩니다. 상속증여세에 대한 과세당국과의 주요 쟁점은 재산평가 분야가 제일 크고, 상속공제 세부 적용문제, 상속 개시전에 처분한 재산에 대한 상속추정에 관한 건 등이 있지만 세부내용은 다음에 정리하고, 여기서는 상속세및증여세사무처리규정(시행2023.3.14, 국세청훈령 제2560호) 등에 나와 있는 세무조사에 관한 내용을 검토하여 보았습니다.

「상속세및증여세사무처리규정」 제32조에 의하면 상속세 및 증여세 조사기간은 상속재산 및 증여재산의 종류와 조사의 난이도 등을 감안하여 조사에 필요 최소한의 기간이 되도록 하여야 하였는데, 일반적으로 조사기간은 약3개월 정도 됩니다. 물론 법에 의하여 연장이 가능하지만, 그 연장사유 및 절차는 「조사사무처리규정」에 따라야 합니다. 상속세 조사하는 관할은 50억원 이상인 경우 지방국세청에서 진행하고 50억원 미만인 경우에는 일선세무서에서 진행한다고 합니다.

국세청(NTS, National Tax Service)은 그동안 전산시스템을 꾸준히 개발하여 개인과 사업자의 소득, 지출, 보유재산에 대한 정보를 거의 대부분 파악을 하고 있습니다. 국세청의 PCI(Property, Consumption, Income)정보시스템은 탈루혐의액(=재산증가액P+소비지출액C-신고소득I)을 찾아내고 금융정보분석원(FIU, Financial Intelligence Unit, https://www.kofiu.go.kr/), 금융기관 등의 자료를 제출 받아 구체적인 세무조사에 임하고 있습니다.

금융정보분석원(FIU)은 국내 및 국제적으로 이루어지는 불법자금의 세탁을 적발·예방하기 위한 법적 장치의 종합관리시스템과 테러자금조달행위를 금지하기 위한 「테러자금 조달의 억제를 위한 국제협약」의 결의를 이행하기 위한 법적 장치를 위해 2001년에 설립된 국가 기관입니다. 주요 업무 중 의심거래보고(STR, Suspicious Transaction Report)과 고액현금거래보고(CTR, Currency Transaction Report)는 FIU에서 국세청, 검찰, 경찰 등에 보고를 하고 있으니 금융거래시 유의하여야 합니다.

- 의심거래보고(STR) : 금융거래(카지노에서의 칩교환 포함)와 관련하여 수수한 재산이 불법재산이라고 의심되는 합당한 근거가 있거나 금융거래의 상대방이 자금세탁행위를 하고 있다고 의심되는 합당한 근거가 있는 경우 이를 FIU에 보고하도록 한 제도입니다.

- 고액현금거래보고(CTR) : 1일 동안 1천만원 이상의 현금을 입금하거나 출금한 경우 거래자의 신원과 거래일시, 거래금액 등 객관적 사실을 FIU에 전산으로 “자동” 보고하도록 하고 있습니다. (2006년 5천만원, 2008년 3천만원, 2010년 2천만원, 2019년 7월부터 1천만원으로 점점 줄어듬. 참고로 미국도 U$10,000이므로 비슷한 규모임) 물론 국세청에 보고는 되지만, 1천만원 이상 거래 전부를 조사대상으로 하지는 않습니다. 국세청의 자료로 남아 있고 세무조사의 근거자료로 활용하고 있다는 사실은 알고 있어야 합니다.

국세청은 탈루혐의액이 예상되는 사람에게 자금출처조사를 하고 있고, 「상속세및증여세사무처리규정」 제42조에 아래와 같이 증여추정 배제기준을 만들었습니다. 10년 이내에 주택과 기타재산의 취득가액 및 채무상환금액이 각각 아래 기준에 미달하고, (+) 주택취득자금, 기타재산 취득자금 및 채무상환자금의 합계액이 총액한도 기준에 미달하는 경우 “상속세및증여세법” 제45조의 재산 취득자금 등의 증여추정을 적용하지 않습니다. 증여추정문제는 다음회에 구체적으로 정리하겠습니다. 이는 정직한 납세자가 증빙자료를 준비하지 못하면 불이익을 받는 위험이 있기 때문에 국세청에서 편의를 봐 준 것입니다. 다만, 위에서 보는 바와 같이 STR, CTR거래로 분류되어 국세청에 자료가 있고 증여가 확실하다면 이 기준이 적용되지 않을 것으로 생각됩니다.

자금출처조사를 받게 되면 아래의 증빙서류를 제출하지 않으면 증여로 추정될 가능성이 높으니 가족과의 자금거래를 하거나 자녀의 재산취득과정이 발생하면 자료를 잘 준비해 놓고 대비하여야 합니다.

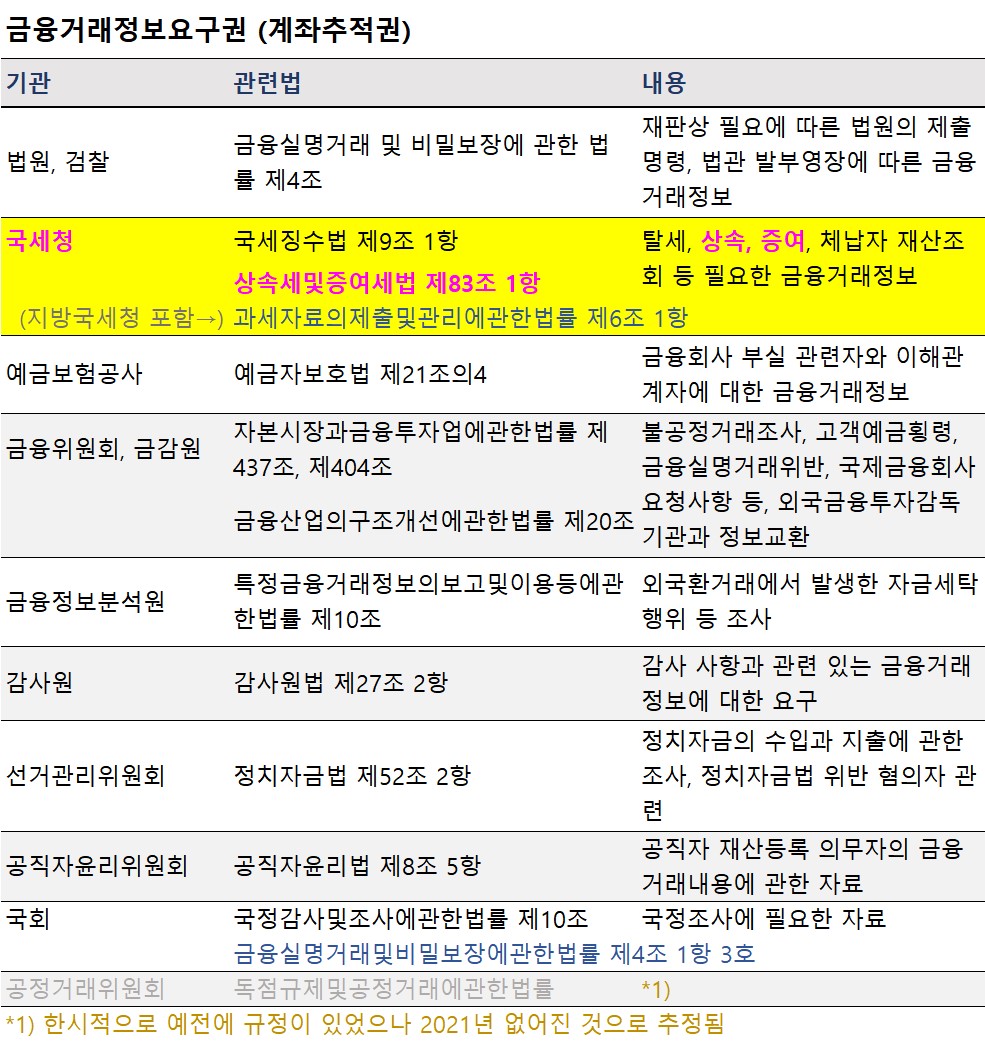

우리나라는 “금융실명거래및비밀보장에관한법률”에 따라 명의 당사자의 동의 없이는 금융거래에 대한 비밀이 보장되어 있으나, 제4조에 예외규정을 두어 아래와 같은 여러 기관들이 당사자의 동의없이 금융거래정보요구권(계좌추적권)을 보유하고 있습니다. 대부분 위법한 행위를 한 것에 대하여 강제적인 조사를 위한 권한을 제한적으로 제공하는 것이지만, 국세청이 상속세 및 증여세를 조사하면서 “상속인/피상속인/증여자/수증자”에 대하여 일괄적으로 조회가 가능하다는 점을 잘 알아야 합니다. 물론, 국세청이 모든 상속증여세 거래를 조사하지는 않겠지만, 직업, 연령, 재산 상태, 소득신고 상황 등으로 볼 때 상속세나 증여세의 탈루 혐의가 있다고 인정될 경우에는 계좌추적권을 가지고 철저한 조사를 합니다.

- Total

- Today

- Yesterday

- 사업부매각

- LG그룹

- SK텔레콤

- 우선협상자

- SK하이닉스

- 이마트

- 파산보호신청

- 두산인프라코어

- 산업현황

- 자산매각

- 사업구조조정

- 배달의민족

- 기업가치

- 네이버

- 한앤컴퍼니

- 알리바바

- 당뇨병

- 천간합

- 마이크로소프트

- 자율주행

- 구조조정

- 육친론

- 정부정책

- 투자전략

- 카카오

- CJ대한통운

- 인수합병

- 요기요

- 황제내경

- 쌍용자동차

| 일 | 월 | 화 | 수 | 목 | 금 | 토 |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | |||

| 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| 12 | 13 | 14 | 15 | 16 | 17 | 18 |

| 19 | 20 | 21 | 22 | 23 | 24 | 25 |

| 26 | 27 | 28 | 29 | 30 | 31 |